La Terminal de Pago para ti

Clip Total 2

$-

$4,499.00

★★★★★

Envío gratis

Todo un punto de venta en la palma de tu mano, con internet gratis e impresora de recibos.

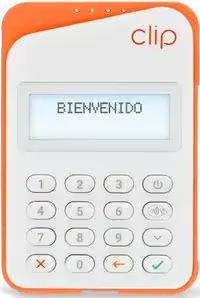

Clip Pro 2

$-

$2,999.00

★★★★★

Envío gratis

Terminal portátil con funcionamiento autónomo e internet ilimitado gratis.

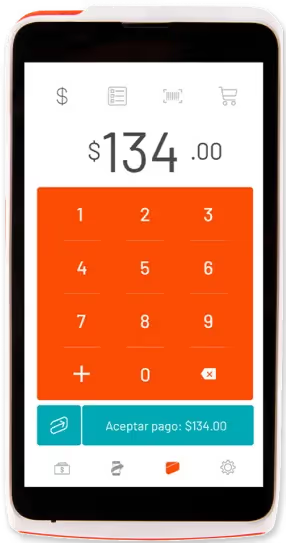

Clip Plus 2

$-

$499.00

★★★★★

Envío gratis

Lector Bluetooth con batería repotenciada para más ventas.

La puntuación crediticia tiene un papel vital en el crecimiento de un negocio, ya que puede determinar si reúnes los requisitos para obtener préstamos, qué tipos de interés recibirás e incluso influir en las impresiones de posibles socios o inversores, pues da un panorama sobre tu estabilidad financiera.

Pero, ¿qué ocurre cuando ese informe de crédito tan importante no está tan limpio como te gustaría? ¿Es posible limpiar los elementos de tu informe de crédito y mejorar tu puntuación? Para ello desarrollamos esta entrada que te ayudará a entender más sobre tu historial crediticio.

El buró de crédito ¿es malo?

Buró de crédito es una Sociedad de Información Crediticia (SIC), al igual que círculo de crédito y ambas son empresas privadas encargadas de recopilar toda la información crediticia, en ella encontrarás todo lo relacionado: desde tus préstamos, tarjetas, compras en parcialidades y no importa si cumples o no con tus pagos, todos los que han comprado a crédito, tienen una tarjeta o realizaron un préstamo están en ese historial que comúnmente se conoce como buró de crédito, por lo que no significa que sea malo.

Esta información es utilizada por las instituciones financieras para determinar la capacidad de pago y solvencia de un solicitante de crédito. Por lo tanto, mantener un buen récord crediticio puede tener un impacto significativo en nuestra estabilidad financiera a largo plazo.

Aunque es una mala definición, la gente cree que estar en buró de crédito es señal de que solo se reporta un mal historial crediticio, lo que puede limitar tus opciones de financiamiento, aumentar los costos de los préstamos y afectar tu capacidad de adquirir bienes y servicios importantes.

Sin embargo, estar en el buró también es una buena noticia si tienes un buen historial crediticio, al cumplir, pagar y actualizar tu buró, porque aunque no lo creas, también pueden existir errores o desactualizaciones. A continuación te explicamos más.

Antes de limpiarlo, ¿cómo obtener tu historial de crédito?

Si quieres conocer tu puntuación crediticia, es importante obtener una copia de tu informe de crédito. Afortunadamente, puede obtener una copia gratuita buró de crédito una vez al año. Para acceder a tu informe, debes visitar el sitio web oficial de burodecredito.com.mx o circulodecredito.com.mx y seguir los sencillos pasos que allí se indican.

Una vez verificado, podrás descargar tu informe de crédito sin costo alguno (tienes derecho a una solicitud al año). Recuerda que tu informe de crédito es una herramienta importante en tu vida financiera, por lo que debes aprovechar esta oportunidad para asegurarte de que toda la información sea precisa y actuar en consecuencia.

Identificar errores tu informe de crédito

Es importante revisar tu informe de crédito regularmente para asegurarte de que no haya errores o inexactitudes que podrían afectar tu puntaje de crédito. Algunos errores comunes en los informes de crédito incluyen información incorrecta sobre tus cuentas, fechas de pago, saldos pendientes y límites de crédito.

Todo mexicano tiene derecho a realizar dos reclamaciones anuales sin costo ante las Sociedades de Información Crediticia (SIC). La SIC verificará si el error es atribuible a su operación, si es así lo corregirá de inmediato. Si es competencia de la entidad financiera o del establecimiento comercial, la SIC le hará llegar tu reclamación. Este proceso puede durar un máximo de 45 días.

Si encuentras algún error en tu informe, puedes impugnar con pruebas. Por ejemplo, si una cuenta en tu informe se muestra como deuda, pero en realidad has pagado en su totalidad y a tiempo, puedes proporcionar una copia de tu historial de pago para demostrarlo y disputar la información errónea en tu informe de crédito.

Si no estás conforme con la respuesta que te den, puedes solicitar que en tu Reporte de Crédito Especial (RCE) se incluya, de forma gratuita, un texto de hasta 200 palabras explicando tu inconformidad.

Un retraso de un día en el pago de tu tarjeta de crédito no te cerrará las puertas a otros préstamos, pero si el retraso ocurre con frecuencia o tienes un desfase de más de un mes en tu pago, sin duda se reflejará en tu historial. Tener un informe de crédito preciso y actualizado puede ayudarlo a obtener mejores tasas de interés y términos de préstamo.

Consejos para establecer buenos hábitos de pago

Pagar las facturas a tiempo es una práctica esencial para mantener una buena salud financiera. Además de evitar cargos por retraso y posibles cortes de servicio, es fundamental para mantener un buen informe crediticio. Aquí hay algunos consejos para ayudarte a establecer buenos hábitos de pago:

- Establece recordatorios: Configura alarmas o notificaciones en tu teléfono o calendario para asegurarte de no olvidar las fechas límite de pago.

- Utiliza la domiciliación bancaria: Si siempre tienes saldo suficiente en tu cuenta, puedes establecer la domiciliación bancaria para tus pagos recurrentes. De esta manera, no tendrás que preocuparte por realizar un pago a tiempo.

- Prioriza tus pagos: Si tienes varias deudas pendientes, es importante priorizar los pagos según su importancia y monto. Realiza primero los pagos más grandes o con mayores intereses.

- Comunica cambios en tu situación financiera: Si experimentas dificultades financieras y no puedes realizar un pago a tiempo, es importante comunicarlo a tus acreedores. Pueden ofrecerte opciones de pago temporales para evitar que caigas en mora.

Una puntuación crediticia baja puede obstaculizar la capacidad de obtener préstamos, hipotecas y otros tipos de financiamiento. También es aconsejable comunicarse con los proveedores de servicios si hay dificultades para pagar a tiempo y establecer un plan de pago. Mantener buenos hábitos de pago puede ser un paso importante hacia una situación financiera sana y estable.

Estrategias para saldar las deudas pendientes

Saldar las deudas pendientes puede ser un camino complicado, pero existen estrategias que pueden hacerlo más llevadero. Una buena opción es revisar y ajustar el presupuesto mensual para identificar áreas donde se pueden hacer recortes. También se puede trabajar en la negociación de planes de reembolso con los acreedores, como solicitar un pago a plazos o una extensión de los plazos de pago.

Lo importante es tener en cuenta que cada situación es diferente y es necesario analizar las opciones de manera cuidadosa antes de tomar decisiones financieras importantes. Lo más importante es tener paciencia y persistencia para lograr la meta de salir de las deudas.

Reconstruye tu puntuación

El buen comportamiento crediticio es fundamental para construir y mantener una buena puntuación crediticia a largo plazo. Sin embargo, limpiar tu historial no es como que un día decidas barrer y listo, ya que como es un historial, el pasado ya quedó grabado y de acuerdo con los artículos 23 y 24 de la Ley para Regular las Sociedades de Información Crediticia y la regla décimo segunda de las Reglas Generales, solo se borrará de la siguiente manera:

Dependiendo del monto es la temporalidad que se mantiene ese registro:

- Deudas menores o iguales a 25 UDIS, se eliminan después de un año.

- Deudas mayores a 25 UDIS y hasta 500 UDIS, se eliminan después de dos años.

- Deudas mayores a 500 UDIS y hasta 1000 UDIS, se eliminan después de cuatro años.

- Deudas mayores a 1000 UDIS, se eliminan después de seis años siempre y cuando: sean menores a 400 mil UDIS, el crédito no se encuentre en proceso judicial y/o no hayas cometido algún fraude en tus créditos.

Ojo con las empresas que ofrecen borrar el historial del Buró

Según la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF), no es posible que nadie te ingrese o borre tu historial crediticio en las SIC. Ya que esto no es a discreción de las empresas.

De acuerdo al artículo 23° de la Ley para Regular las Sociedades de Información Crediticia, señala que las Sociedades están obligadas a conservar los historiales crediticios correspondientes a cualquier persona física o moral, durante un plazo de 72 meses, o bien, dependiendo del monto de su adeudo, como comentamos hace unos párrafos.

Por lo tanto, ninguna persona o empresa es capaz de sacarte del buró en menos de ese tiempo ya que tu información crediticia es proporcionada por las entidades financieras y comerciales con las cuales has adquirido algún tipo de crédito.

Así que cuidado con las empresas que prometen borrar tu historial del Buró de Crédito en poco tiempo. Es importante ser cauteloso y verificar la legitimidad de las empresas antes de proporcionar cualquier información personal o financiera. Siempre es mejor enfocarse en mejorar el comportamiento crediticio a largo plazo para tener un historial saludable y confiable para futuras solicitudes de crédito.

.svg)