La Terminal de Pago para ti

Clip Total 2

$-

$4,499.00

★★★★★

Envío gratis

Todo un punto de venta en la palma de tu mano, con internet gratis e impresora de recibos.

Clip Pro 2

$-

$2,999.00

★★★★★

Envío gratis

Terminal portátil con funcionamiento autónomo e internet ilimitado gratis.

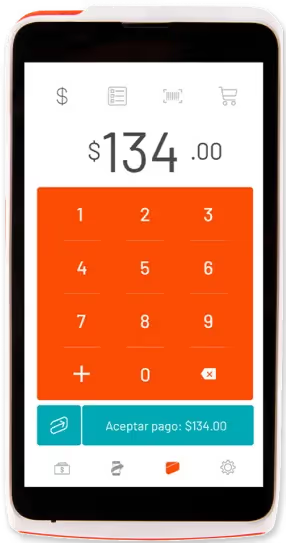

Clip Plus 2

$-

$499.00

★★★★★

Envío gratis

Lector Bluetooth con batería repotenciada para más ventas.

Como parte de las obligaciones como ciudadanos, todos tenemos que declarar nuestros impuestos, pero para que el sistema no se sature, se hacen de forma escalonada.

Si eres una persona moral, deberás realizar tu declaración anual durante el mes de marzo, mientras que en abril son las personas físicas las que deberán cumplir con esa obligación.

¿Qué es la declaración anual de personas físicas?

Aquí solo hablaremos de las personas físicas, que son cualquier persona que realice una actividad comercial o reciba un ingreso, así que desde el que tiene un pequeño negocio, hasta el que recibe un sueldo, tienen la obligación de presentar su declaración ante la autoridad fiscal.

Aunque, las personas físicas que están bajo el régimen de sueldos y salarios, los encargados de presentar esta declaración son sus patrones, así que no se preocupen. Pero veamos en qué casos sí se presenta dicha declaración.

¿Quiénes están obligados a presentar declaración anual?

Los siguientes casos de personas físicas deberán presentar su declaración anual:

- Cuando se obtengan ingresos diferentes a los sueldos y salarios. Supongamos que estás trabajando en una empresa, pero además recibes un ingreso porque rentas un local o un departamento, si haces freelance o cualquier otra actividad que sea remunerada además de tu trabajo diario, en cualquiera de estos casos deberás presentar tu declaración anual ante el SAT.

- Si decides que serás tú el que va a presentar la declaración y no tu patrón. En caso de que lo solicites, tu patrón deberá entregarte un documento y será tu responsabilidad presentar la declaración y ya no hay vuelta atrás, así que si lo decides hacer así, tendrás que poner mucha atención en las fechas.

- Cuando dejes de prestar servicios antes del 31 de diciembre. En caso de que hayas terminado una relación laboral durante el año en curso, es tu obligación presentar la declaración anual.

- Trabajas para dos o más patrones, en forma simultánea. Como si para cada uno trabajaras medio tiempo y medio tiempo.

- En el caso de que obtengas ingresos por sueldos de organismos en el extranjero que no están obligadas a realizar retenciones, como por ejemplo las embajadas.

- Personas no obligadas a realizar retenciones (agencias de representación extranjera).

- Que tu ingreso salarial exceda los 400 mil pesos al año.

- Además de personas físicas con servicios profesionales. Es decir, si eres un trabajador independiente que emite facturas por concepto de honorarios.

- Personas físicas con actividades empresariales. Si realizas actividades comerciales, industriales, agrícolas, ganaderas de pesca o silvícolas, incluidos los que tributan en el régimen de incorporación fiscal que optaron por hacer pagos provisionales bimestrales aplicando el coeficiente de utilidad.

- Aquellas que obtienen ingresos por rentas de inmuebles.

- Ingresos por intereses y dividendos. Aunque hay una excepción en la Resolución Miscelánea Fiscal que señala que si no rebasan los 20 mil pesos anuales, no se presentará la declaración anual.

- Quienes hayan obtenido ingreso por la venta de bienes muebles o inmuebles.

- Quienes hayan obtenido bienes por donación, prescripción, tesoros, así como construcciones, instalaciones o mejoras permanentes, en bienes inmuebles que de conformidad con los contratos de arrendamiento queden a beneficio del propietario.

- También deberán presentar la declaración las personas físicas que hayan recibido ingresos por deudas perdonadas por el acreedor, ganancia cambiaria, intereses de créditos, intereses moratorios e indemnizaciones, remanente distribuible de personas morales y derechos de autor, entre otros.

Personas exentas de cumplir con la declaración

Es importante que en el caso de las exenciones, el patrón haya emitido los CFDI correspondientes por el total de ingresos. Así, los trabajadores con un solo patrón que hayan cumplido esto y hayan rebasado los 400 mil pesos, quedan exentos de presentar la declaración anual.

Aquellas personas que hayan tenido un solo patrón más intereses reales que no excedan los 100 mil pesos. Además de aquellos en donde los ingresos por intereses nominales que provengan de instituciones financieras no excedieran de 20 mil pesos.

¿Qué gastos son deducibles para personas físicas?

Como parte de tu declaración, puedes realizar deducciones personales, todas ellas están topadas a lo que resulte menor: 5 UMA anuales o el 15% del total de tus ingresos anuales. Es decir, si el 15% de tus ingresos es menor a las 5 UMA, ese será el límite, en caso contrario, son las 5 UMA tu tope de deducciones.

A continuación de presentamos las deducciones que puedes presentar:

- Honorarios médicos, dentales y gastos hospitalarios. Aquí incluye los lentes ópticos hasta por $2,500 pesos y todo deberá ser por medios electrónicos (transferencia bancaria o CoDi) o cheque de cuenta del contribuyente.

- Gastos médicos por incapacidad o discapacidad. No se encuentra sujeto al tope antes mencionado y se debe contar con la constancia de incapacidad emitido por las instituciones públicas del sistema nacional de salud.

- Gastos funerarios.

- Donativos. No se encuentra sujeto al tope antes mencionado y se dará solo a donatarias autorizadas por el SAT, con un tope del 7% de los ingresos del contribuyente o 4% si el donativo se dio a una institución gubernamental.

- Los intereses reales, efectivamente pagados en el ejercicio, por créditos hipotecarios para tu casa habitación.

- Aportaciones complementarias al Sistema de Ahorro para el Retiro. Las deducciones están topadas hasta el 10% del ingreso del contribuyente y que no exceda las 5 UMAS anuales.

- Primas por seguros de gastos médicos. En este caso siempre que apliquen para familiares en línea recta (hijos, padres).

- Transportación escolar. Se podrá deducir siempre que la escuela lo nombre de carácter obligatorio y se realice a través de medios electrónicos, tarjetas (pagar en una terminal para tarjeta) o la cuenta de cheques del contribuyente.

- Depósitos en cuentas especiales para el ahorro. Es considerado un estímulo con tratamiento de deducción personal y están topadas hasta 152 mil pesos.

- Colegiaturas. Es considerado un estímulo con tratamiento de deducción personal y solo aplica del preescolar al bachillerato y que se hayan pagado con medios electrónicos o a través de la cuenta de cheques del contribuyente.

¿Qué pasa si no hago mi declaración anual?

El no presentar declaraciones y no pagar los impuestos en el plazo establecido, según el Código Fiscal de la Federación (CFF) el Artículo 81, amerita una infracción por las autoridades fiscales.

La multa para los contribuyentes, que no hagan el pago de sus impuestos correspondientes al ejercicio fiscal del año pasado, va de los 1,810 pesos a $22,400, según lo establecido en el Artículo 82 del CFF.

¿Cómo realizo mi declaración anual?

Realizar la declaración anual como persona física es muy sencillo, ya que todas las facturas que te dieron por concepto de ingresos estarán cargadas en el portal del SAT, así como aquellas facturas que solicitaste como posibles deducibles.

Para realizarla, solo entra al portal del SAT, selecciona la opción de Declaraciones que se encuentra en la parte superior y elige la opción de Presenta tu declaración anual.

En esta pantalla te pedirá ingresar con tu RFC y Contraseña, pero también puedes hacerlo mediante tu e.firma, es recomendable que lo hagas con esta opción en caso de que tengas una devolución o no podrás realizarla.

En esta nueva pantalla selecciona “Presentar declaración anual”, cargará un tablero en la primer pestaña estarán todos los ingresos registrados en el año fiscal, podrás ver los montos por ingreso anual, ingresos exentos, ingresos acumulables, subsidio para el empleo y el impuesto que se te retuvo en el año.

Además, en caso de que hayas pagado impuestos en el extranjero por sueldos, salarios o asimilados, existe la opción de que marques esa casilla e ingreses toda la información necesaria.

Si quieres ingresar o revisar las deducciones personales que ya comentamos, puedes ingresar a la siguiente pestaña con ese nombre, ahí verás el resumen de las facturas cargadas o podrás agregarlas para deducir gastos.

Finalmente en la pestaña determinación, podrás ver el resumen de tu declaración, en caso de que tengas que cubrir un monto podrás obtener tu línea de captura para pagar o agregar tu cuenta CLABE en caso de una devolución. Recuerda que las devoluciones se realizan en un plazo de cinco días hábiles.

Ves lo sencillo que es cumplir con tus obligaciones fiscales. Eso sí, en caso de que algo no te cuadre, tengas dudas o tu caso sea más específico, siempre es una buena idea acercarse con un contador experto para que te ayude.

.svg)